دوران رکود در دنیای اقتصاد که هر لحظه ممکن است طوفانی به پا شود، مانند سایه ای سنگین بر سر کسب وکارها، سرمایه گذاران و حتی زندگی روزمره مردم می افتد. اما دقیقاً دوران رکود اقتصادی چیست؟ چرا گاهی اوقات رشد ناگهان متوقف می شود و چرخه های تولید، مصرف و اشتغال به عقب می رانند؟

در این مقاله از سامان محاسبان، نه تنها به تعریف علمی و تاریخی رکود می پردازیم، بلکه لایه های پنهان آن را کاوش می کنیم: از نشانه های هشداردهنده تا تأثیرات عمیق بر حسابداری، صورت های مالی و بقای شرکت ها. اگر صاحب کسب وکار، مدیر مالی یا حسابدار هستید، این مقاله نقشه راه بقای شما در بحران است.

دوران رکود اقتصادی (Economic Recession) به طور رسمی زمانی رخ می دهد که تولید ناخالص داخلی (GDP) یک کشور برای دو فصل متوالی کاهش یابد. این تعریف از سوی دفتر ملی تحقیقات اقتصادی آمریکا (NBER) پذیرفته شده و معیاری جهانی است. اما برای یک حسابدار یا مدیر مالی، رکود یعنی ترازنامه ای که ناگهان قرمز می شود، جریان نقدی که خشک می شود و صورت سود و زیان که دیگر قابل پیش بینی نیست.

تصور کنید اقتصاد را به عنوان یک اکوسیستم زنده ببینید: در دوران رونق، رودخانه های سرمایه جریان دارند. اما در دوران رکود، خشکسالی فرا می رسد – و اولین قربانی، دپارتمان حسابداری است که باید با موجودی های انباشته شده، مطالبات معوق و کاهش شدید درآمد کنار بیاید.

دوران رکود معمولاً کوتاه مدت (۶ تا ۱۸ ماه) و با کاهش ۲-۵ درصدی GDP همراه است، در حالی که افسردگی عمیق تر و طولانی تر است. اما برای شرکت ها، حتی یک رکود کوتاه می تواند حاشیه سود را به صفر برساند و موجودی انبار را به دارایی سمی تبدیل کند.

حسابداران اغلب اولین کسانی هستند که زنگ خطر را می شنوند:

در ایران، این نشانه ها با تورم مزمن و نوسانات ارزی ترکیب می شوند و حسابداری را به یک میدان مین تبدیل می کنند. در رکود ۱۳۹۷-۱۳۹۸، بسیاری از شرکت ها به دلیل تفاوت نرخ تسعیر ارز در صورت های مالی، زیان غیرواقعی گزارش کردند – زیانی که می توانست با برنامه ریزی مالیاتی مدیریت شود.

دوران رکود فقط یک پدیده کلان نیست؛ یک زلزله در دل شرکت هاست. در ادامه، تأثیرات آن را در سه سطح حسابداری، عملیات و استراتژی بررسی می کنیم:

| شاخص | وضعیت در دوران رکود | تأثیر بر شرکت |

| جریان نقدی عملیاتی | منفی | توقف سرمایه گذاری، تأخیر در پرداخت حقوق، قطع زنجیره تأمین |

| موجودی کالا | انباشت | هزینه نگهداری بالا، کاهش ارزش، فشار بر فضای انبار و نقدینگی |

| بدهی های کوتاه مدت | افزایش | فشار بر ترازنامه، کاهش اعتبار بانکی، خطر ورشکستگی |

| فروش | کاهش ۲۰-۵۰٪ | تعدیل نیرو، کاهش تولید، از دست دادن سهم بازار |

دوران رکود، زمان آزمون و خطا نیست. یک اشتباه در اظهارنامه مالیاتی می تواند جریمه ای ۳۰ درصدی به همراه داشته باشد. یک مشاور مالیاتی حرفه ای:

هشدار طلایی: در دوران رکود ۲۰۰۸، شرکت هایی که مشاور مالیاتی نداشتند، به طور متوسط ۶۳٪ بیشتر جریمه مالیاتی پرداختند (منبع: انجمن حسابداران خبره ایران).

در دوران رکود، حسابداری دیگر فقط ثبت اعداد و بستن صورت های مالی نیست؛ تبدیل به هنر بقا و مدیریت هوشمندانه منابع می شود. وقتی فروش افت می کند، مشتریان دیرتر پرداخت می کنند و بانک ها سخت گیرتر می شوند، نمی توانید به روش های قدیمی ادامه دهید. باید هزینه ها را با دقت جراحی کنید، نقدینگی را مثل اکسیژن حفظ کنید و از هر فرصتی برای کاهش بار مالیاتی استفاده کنید. در ادامه، ۸ استراتژی عملی و قابل اجرا را با جزئیات توضیح می دهم – طوری که انگار کنار شما نشسته ام و دارم راهنمایی تان می کنم.

تصور کنید بودجه سال قبل مثل یک لباس قدیمی است که دیگر به تن شرکت نمی آید. در رکود، هر ریالی که خرج می کنید باید خودش را توجیه کند. به جای اینکه بگویید «پارسال این هزینه را داشتیم، پس امسال هم داشته باشیم»، از صفر شروع کنید.

هر مدیر دپارتمان باید یک گزارش کوتاه بنویسد: این هزینه چه مشکلی را حل می کند؟ اگر حذفش کنیم، چه اتفاقی می افتد؟ بازگشت سرمایه آن چقدر است؟ بعد هزینه ها را به سه دسته تقسیم کنید:

در نهایت، فقط هزینه های حیاتی و حداکثر نیمی از هزینه های بهینه را تصویب کنید. یک کارخانه تولیدی در سال ۱۴۰۱ با همین روش، هزینه های اداری را ۳۲ درصد کاهش داد و با همان بودجه، یک خط تولید جدید راه اندازی کرد. برای شروع، از یک فایل اکسل ساده استفاده کنید یا اگر شرکت بزرگ تری دارید، نرم افزارهای تخصصی بودجه بندی مثل Anaplan را امتحان کنید.

زمان سرورهای گران قیمت و نرم افزارهای سنگین تمام شده. در دوران رکود، هر هزینه ثابت باید به متغیر تبدیل شود. نرم افزارهای ابری دقیقاً همین کار را می کنند.

به جای خرید لایسنس دائمی و نگهداری سرور، فقط اشتراک ماهانه پرداخت می کنید – هزینه سرور و لایسنس تا ۷۰ درصد کاهش می یابد. تیم شما از خانه، دفتر یا حتی در سفر می تواند به سیستم دسترسی داشته باشد. اطلاعات به صورت خودکار بک آپ می شود و با رمزنگاری قوی محافظت می شود. فاکتورها مستقیماً به درگاه بانکی وصل می شوند و تسویه خودکار انجام می شود.

مهاجرت به سیستم ابری در ۴۸ ساعت ممکن است و آموزش تیم فقط ۲ ساعت طول می کشد. نکته مهم: در دوران رکود، نسخه های آزمایشی ۳ ماهه را فعال کنید – رایگان و بدون ریسک. این کار نه تنها هزینه را کم می کند، بلکه انعطاف پذیری شرکت را در برابر بحران افزایش می دهد.

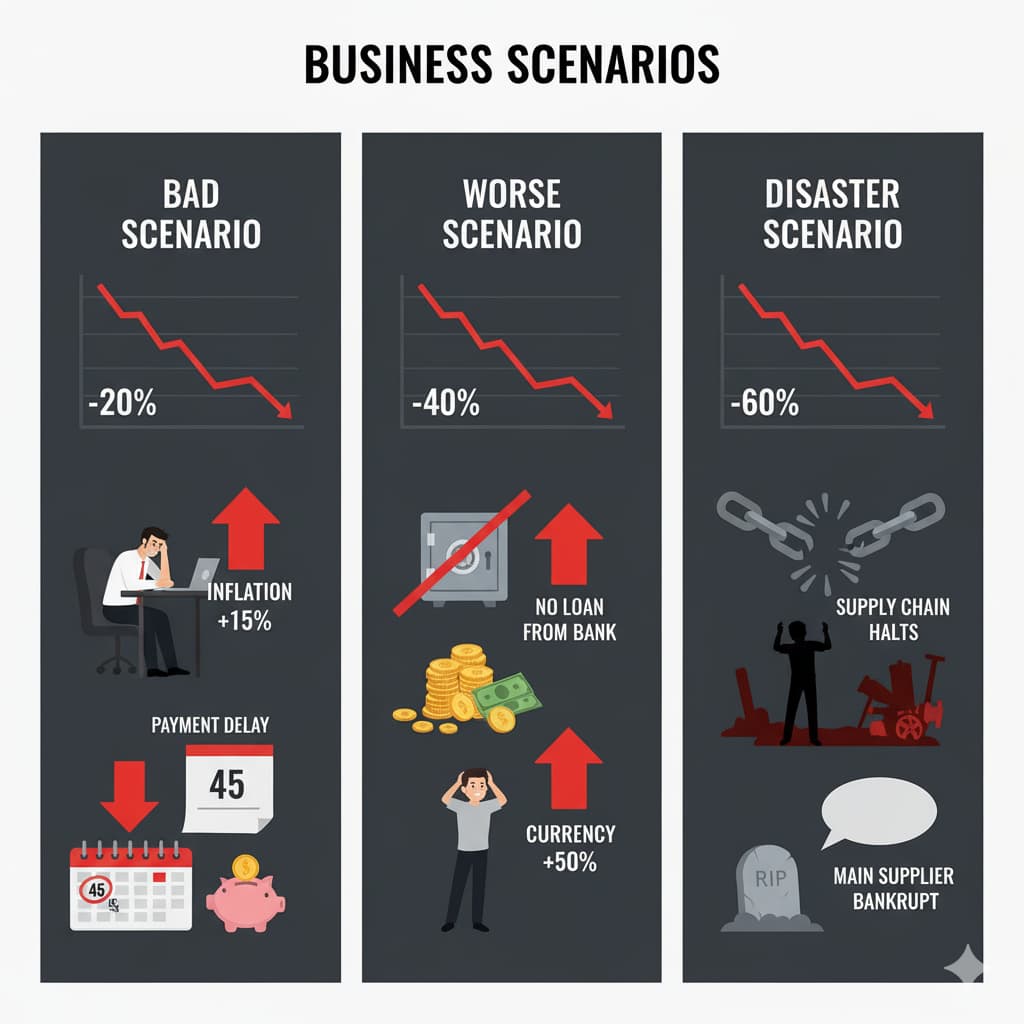

در رکود، نمی توانید منتظر بمانید تا بحران بیاید و بعد واکنش نشان دهید. باید آینده را پیش بینی کنید. سه سناریو طراحی کنید و برای هر کدام برنامه داشته باشید:

برای هر سناریو، دو عدد کلیدی محاسبه کنید: ۱. نقطه شکست نقدی: شرکت چقدر پول دارد تا تعطیل شود؟ ۲. حداقل موجودی نقد برای ۶ ماه بقا.

با اکسل شروع کنید – ابزارهای ساده ای مثل Data Table دارد. اگر حرفه ای تر هستید، از نرم افزارهای شبیه سازی استفاده کنید. یک شرکت بازرگانی در سال ۱۳۹۸ با همین روش، ۴ ماه زودتر موجودی انبار را نقد کرد و از ورشکستگی نجات یافت. این کار به شما آرامش می دهد: می دانید کجا ایستاده اید و کجا باید ترمز کنید.

بسیاری از شرکت ها در دوران رکود سود نشان می دهند، اما پول ندارند حقوق بدهند. سود حسابداری فریبنده است. تمرکز اصلی شما باید روی جریان نقدی باشد – پولی که واقعاً وارد جیب شرکت می شود و از آن خارج می شود.

چند عدد کلیدی را هر ماه رصد کنید:

یک داشبورد ساده در Power BI یا Google Data Studio بسازید و این اعداد را هر هفته ببینید. هر حسابدار باید بتواند جریان نقدی آزاد را در ۵ دقیقه محاسبه کند – این مهارت در دوران رکود، طلاست.

در دوران رکود، یک اشتباه در اظهارنامه مالیاتی می تواند شرکت را نابود کند. مشاور مالیاتی دیگر فقط کسی نیست که فرم پر کند – استراتژیست بقا است. حداقل ماهی یک بار جلسه ۲ ساعته با او داشته باشید.

او می تواند:

قرارداد پیشنهادی: حقوق ثابت ماهانه + پاداش بر اساس صرفه جویی مالیاتی. او باید هر فصل گواهی عدم بدهی بگیرد تا بانک ها به شما اعتماد کنند. بدون مشاور، در دوران رکودمثل رانندگی در مه بدون چراغ است.

انبار پر از جنس، در رکود یعنی پول قفل شده. از سیستم Just-in-Time استفاده کنید: فقط به اندازه سفارش مشتری جنس بیاورید.

برای مدیریت بهتر، موجودی را به سه دسته تقسیم کنید:

با این روش، موجودی انبار تا ۴۵ درصد کم می شود، فضای انبار آزاد می شود و پول نقد برای هزینه های ضروری در دسترس قرار می گیرد.

بدهی کوتاه مدت در رکود مثل طناب دار است.

این کار فشار را از روی ترازنامه برمی دارد و به شما زمان می دهد تا بهبود یابید.

یک کارگاه ۴ ساعته برگزار کنید با عنوان «حسابداری در بحران». موضوعات:

هزینه کمتر از ۵ میلیون تومان است، اما می تواند از یک جریمه ۵۰ میلیونی جلوگیری کند. تیم قوی، شرکت قوی.

دوران رکود نه پایان جهان، بلکه فرصتی برای بازسازی ساختار مالی شرکت است. حسابدارانی که فقط صورت های مالی می بندند، در رکود حذف می شوند. اما کسانی که با تحلیل پیش بینی، مدیریت ریسک و مشاوره مالیاتی عمل می کنند، شرکت را به سمت رشد پسارهکودی هدایت می کنند.

اقدام فوری: همین امروز با یک مشاور مالیاتی مجرب تماس بگیرید. یک تصمیم درست در دوران رکود، می تواند ۵ سال آینده شرکت شما را تضمین کند.